Erhöhe ganz einfach dein Netto-Gehalt!

Was sind Spesen?

Spesen sind Verpflegungskosten, die anfallen, wenn du beruflich verreist. Als FreiberuflerIn oder Selbstständige(r) kannst du diese Kosten von der Steuer absetzen, während du als Arbeitnehmer Spesen steuerfrei von deinem Arbeitgeber erstattet bekommen.

Oft spricht man bei Spesen auch von Auslöse, Tagegeld, Verpflegungsmehraufwand oder Verpflegungsmehraufwendungen. Diese können in vier Kategorien unterteilt werden:

- Fahrtkosten (z.B. Zugtickets)

- Verpflegungskosten (z.B. Mittagessen in einem Lokal)

- Übernachtungskosten (z.B. Hotelkosten)

- Reisenebenkosten (z.B. Parkplatz- oder Telefongebühren)

Nicht wundern: Die Verpflegungspauschale deckt z.B. nicht deine kompletten Essensausgaben, die auf deiner Reise anfallen. Die Verpflegungspauschale soll nur den Mehraufwand abdecken, d.h. die Zusatzkosten, die aufgrund der Reise anfallen. Dein Mittagessen in der Arbeit setzt du ja sonst auch nicht von der Steuer ab 😉

Wie werden Spesen abgerechnet?

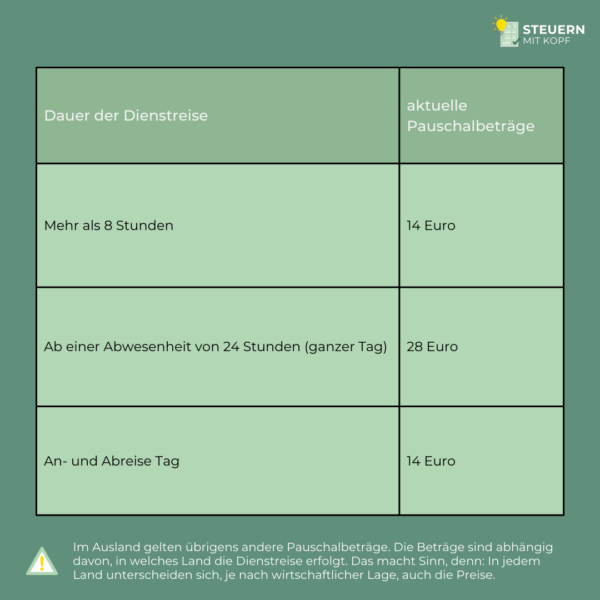

Spesen werden nicht – wie der Lohn – vom Arbeitgeber bestimmt. Jedes Jahr gibt das Finanzministerium die neuen Spesenpauschalen raus, welche allgemeingültig sind.

Für dich ist der Verpflegungsmehraufwand steuerfrei. Allerdings nur für Beträge, die die gesetzlich festgelegte Pauschale nicht überschreiten. Alles, was darüber hinausgeht, muss versteuert werden.

Aufgepasst: Hier kommt der Steuer-Tipp:

Doppelte Spesen durch Arbeitgeber

In deinem nächsten Gehaltsgespräch kannst du anstelle einer Gehaltserhöhung mit deinem Arbeitgeber vereinbaren, dass er dir bei Auswärtstätigkeiten die Verpflegungspauschale in doppelter Höhe zahlt und die Steuer dafür pauschal übernimmt.

So hast du durch die Spesen-Optimierung ein höheres Netto-Einkommen!

Und so funktioniert´s:

So bekommst du deine Spesen in doppelter Höhe

Vereinbare mit deinem Chef, dass er dir bei Auswärtstätigkeiten die Verpflegungspauschale in doppelter Höhe zahlt. Denn es ist zulässig, neben der normalen steuerfreien Verpflegungspauschale von 14 / 28 €, denselben Betrag noch einmal zusätzlich zahlen. (Diesen versteuert dein Arbeitgeber laut § 40 Abs. 2 Nr. 4 EStG mit 25 % pauschal, übernimmt also die Steuer in diesem Fall für dich.)

Übrigens: Infolge der pauschalen Besteuerung erscheint der zusätzliche Betrag nicht als steuerpflichtiger Arbeitslohn in der Lohnsteuerbescheinigung und braucht daher von dir auch nicht in der Steuererklärung angegeben zu werden.

Wichtig! Die pauschal versteuerten Beträge sind sozialversicherungsfrei. Im Vergleich mit steuerpflichtigem Arbeitslohn sparst nicht nur du 20 % an Sozialversicherungsbeiträgen, sondern auch dein Arbeitgeber.

Das nennt man eine Win-Win-Situation!